Оформляя кредит в банке РП или покупая товар в рассрочку, многие руководствуются знакомыми понятиями, вроде процентной ставки или стоимости обслуживания займа. Однако позже заемщики нередко оказываются разочарованными, когда выясняется, что возвращать нужно значительно больше средств, чем заявлялось в рекламе. Для борьбы с этим явлением законодательно введено понятие RRSO.

Что такое Rzeczywista Roczna Stopa Oprocentowania, и как с помощью этого параметра заранее узнать полную стоимость кредита, читайте в данном материале «Польского консультанта».

Что такое RRSO в Польше?

Индикатор RRSO был введен для того, чтобы потенциальным заемщикам было проще сравнивать различные предложения и оценивать, какое из них является для них наиболее привлекательным.

История вопроса

Очень кратко напомним о причинах появления RRSO, так как это поможет разобраться и в сути самого коэффициента. Ни для кого не секрет, что коммерческие банки, в гонке за прибылью, используют различные маркетинговые методы заманивания клиентов, которые если и не являются прямым обманом, то иногда проходят где-то на грани этого.

Завлекательные предложения по кредитам с низкой процентной ставкой можно увидеть в различных рекламных материалах кредитных организаций. Однако при ближайшем рассмотрении оказывается, что кроме непосредственно процента, есть еще некие «комиссионные», «стоимости обслуживания» и другие расходы заемщика, которые были ему не заметны ранее.

Введя понятие RRSO, польские законодатели принудили кредитные организации оповещать клиентов о полной стоимости кредита, то есть общей сумме всех возможных расходов на кредит.

Что должно учитываться в RRSO?

Закон требует, чтобы финансовое учреждение при расчете годовой процентной ставки учитывало все расходы и сборы, связанные с выданным кредитом. В учет RRSO входит:

- процентная ставка по кредиту;

- различные виды сборов для кредитора (например, комиссия);

- страховка, если она является обязательной;

- все виды других сборов (например, за обработку заявки).

Другими словами, теоретически коэффициент должен включать в себя все расходы, понесенные заемщиком, при выплате кредита.

Возможные проблемы с указанием RRSO

К сожалению, RRSO не всегда содержит полные данные, так как кредиторы придумывают новые «сборы», которые — согласно действующим на данный момент правилам — не указаны в качестве параметров, обязательных для включения в расчеты.

Это в некотором смысле «постоянная борьба» между законодательством и маркетинговыми приемами. Первое вводит все новые параметры, обязательные для RRSO, а маркетологи придумывают пути их обхода.

Еще одной сложностью при оформлении кредита является, мягко выражаясь, неафиширование значений RRSO. То есть банк, предлагая кредитный продукт, в соответствии с законом указывает Rzeczywista Roczna Stopa Oprocentowania, но делает это где-то в массе текста, выставляя на первый план, например, процентную ставку, которая может быть в разы ниже, чем RRSO. Выход здесь один – искать в контракте именно этот параметр и ориентироваться на него.

Возможен ли нулевой RRSO?

Да, Фактическая годовая процентная ставка может составлять 0%. Суть таких предложений в том, что заемщик в результате отдает кредитору ровно столько, сколько брал изначально.

Здесь иногда возникают сомнения в интересе банка выдавать такие кредиты. Во многом такие подозрения обоснованы – как уже говорилось выше, спрятать кое-какие дополнительные расходы банки могут и при указании RRSO, в том числе и 0%.

Однако встречается и действительно нулевая ставка. Чаще всего это связано с какими-либо акциями, программами лояльности или другими условиями. Например, стоит задача раскрутить некий бренд, и производитель имеет соглашение с банками о беспроцентном кредите, компенсируя ему после все расходы. Бывает (особенно при покупке в рассрочку) и включение всех расходов в сумму приобретаемого в кредит.

Существует ли RRSO при ипотечном кредите?

Уже отмечалось, что RRSO должен присутствовать в любом кредитном продукте. Исключением не является ни ипотека, ни, наоборот, кредиты на маленькие суммы, например, «заем до зарплаты».

Более того, для ипотечного кредитования Фактическая годовая ставка наиболее актуальна, так как речь идет о суммах, значительно превышающих потребительские кредиты, а дополнительных расходов может быть больше (например, комиссионные, многочисленные расходы, связанные с кредитом, как-то промежуточное страхование, страхование с низким собственным взносом, страхование жизни и т.д.).

Как рассчитать RRSO?

Несмотря на желание потенциальных кредиторов «поиграться» с цифрами, саму ставку RRSO они, как правило, рассчитывают честно. Это связано с серьезным контролем со стороны регулятора и крупными штрафами за нарушения. Этот факт упомянут здесь и с другой целью – посчитать самостоятельно значение RRSO не всегда просто.

Фактическая годовая процентная ставка рассчитывается по очень сложной формуле, в которой одним из важных элементов является продолжительность кредита.

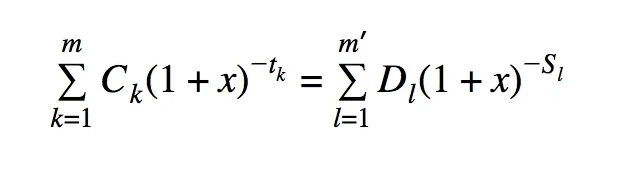

В сети можно найти множество различных калькуляторов, однако ни один из них не является официальным и может не учитывать тот или иной параметр. Если все же есть желание попытаться сделать расчет самостоятельно, то формула используется следующая:

В данной формуле используются следующие значения:

- Х – годовая процентная ставка;

- m – порядковый номер последнего платежа по кредиту;

- k – порядковый номер платежа, поэтому 1 ≤ k ≤ m;

- Ck – сумма выплаты k;

- tk – период, выраженный в годах или долях лет, между датой первого платежа и датой каждого последующего платежа, поэтому t1 = 0;

- m’ – порядковый номер последнего погашения или платежа;

- l – порядковый номер погашения или уплаченных комиссий;

- Dl – сумма погашения или уплаченных комиссий;

- Sl – период, выраженный в годах или долях лет, между датой первого изъятия и датой каждого погашения или уплаты комиссионных.

Согласитесь, для людей, чьей деятельностью не является математика, формула выглядит… пугающе. К тому же перед нами явно уравнение, а не способ расчета. Однако в законе обозначена именно она.

Для расчета необходимо использовать только правую часть уравнения, а весь расчет нужен для проверки верности взимаемой суммы. Тем, кто все же желает глубже погрузиться в расчет, предлагаем для ознакомления 📄 Приложение 4 к Закону о потребительском кредите. Где и расписана подробно и сама формула, и методика получения данных:

Почему RRSO может составлять сотни процентов?

Не только сотни, но и тысячи процентов вполне возможны у параметра RRSO. Но не стоит слишком пугаться.

- Во-первых, никто не заставляет брать кредиты на таких условиях.

- Во-вторых, такие параметры чаще всего бывают у кредитов «до зарплаты».

О последнем и надо поговорить более подробно. Речь о т.н. микрозаймах, микрокредитах. Процент по ним действительно высок, однако это не означает, что взяв, к примеру, 1000 злотых, придется возвращать кредитору несколько тысяч.

Закон требует указания RRSO в годовом выражении, и относится это ко всем возможным продуктам. У микрозаймов же сроки небольшие – на 2, 3 или более месяцев. Например, при займе тысячи на 2 месяца с процентной ставкой 17% и комиссией 8% (без других дополнительных затрат), общая сумма, подлежащая погашению, составит чуть более 1100 злотых, а RRSO, которое обязан указать кредитор, составит около 120%.

Пример неоднозначности RRSO

Выбирая кредитный продукт, необходимо учитывать не только показатель RRSO, но и другие данные – прежде всего время, на которое берутся деньги взаймы и способ погашения. Ориентироваться стоит на конечный результат.

Рассмотрим такой утрированный пример:

- занято 10000 злотых;

- срок кредита — 12 месяцев;

- дополнительные расходы — 1000 злотых;

- процентная ставка по кредиту составляет 10%.

Теперь посмотрим на два варианта: в одном заемщик ежемесячно вносит платежи, а в другом — отдает всю сумму в конце срока, на который был получен кредит.

| Тип погашения | Сумма кредита + доп. расходы | Процент | RRSO | Общая стоимость кредита |

|---|---|---|---|---|

| Ежемесячные платежи | 11 000 злотых | 605 злотых | 32,42% | 1605 злотых |

| В конце периода | 11 000 злотых | 1100 злотых | 21% | 2100 злотых |

На примере видно, что в первом случае RRSO выше, однако общая сумма затрат оказывается ниже. Это связано с тем, что коэффициент учитывает временну́ю стоимость денег.

Подытожим. RRSO – важный и необходимый по закону параметр кредитования. Возможно, нет нужды каждый раз прибегать к сложным математическим расчетам этого показателя, но знать, что он означает надо обязательно. Благодаря этому не испугает огромныЙ RRSO «займа до зарплаты», который приходится брать при внезапной финансовой потребности, и не сильно обрадует маленький RRSO по ипотеке.

Важно комплексно оценивать каждое кредитное предложение, соизмеряя свои возможности, тогда и погашение обязательства пройдет без проблем.