Работодатель в Польше является плательщиком налогов за всех своих сотрудников. Кроме расчетов и выплаты налогов, в его обязанности входит и формирование соответствующей отчетности, среди которой главенствующую роль играет декларация ПИТ-11, сообщающая налоговым органам о выплаченной зарплате и налогам с нее.

Что такое декларация PIT-11? Как, когда и кому ее необходимо предоставить предпринимателю, имеющему наемных сотрудников? Ответы читайте в этой статье «Польского консультанта».

Что такое ПИТ-11?

Так как плательщиком налогов за сотрудников является работодатель, в его обязанности входит и расчет налогов, и их выплата, и подача данной декларации. Напомним, что на основании ПИТ-11 налоговая инспекция формирует налоговые декларации работников PIT-37, а в обязанности сотрудников входит только проверка верности предоставленных данных и внесение корректив в случае необходимости.

За каких сотрудников подается: ПИТ-11 по умовам злецения, умовам о дзело и умовам о праце?

Декларация PIT-11 предоставляется работодателем за каждого наемного сотрудника, по отношению к которому данный работодатель является налогоплательщиком. Другими словами, за всех, с кем он в течение года имел подписанную умову о праце, умову злецения или умову о дзело.

Вместе с тем тип договора влияет на суммы нетто, получаемые работниками, а значит могут отличаться указанные в декларации величины (например, ПИТ-11 по умовам злецения не указывает расходы на обязательное страхование от нетрудоспособности, а по умовам о дзело – затраты на ZUS вообще), однако сама декларация подается в любом из указанных случаев.

Как подать ПИТ-11?

Единственное отличие касается иностранцев, не являющихся налоговыми резидентами Польши, выводящими заработанные средства за границу РП. В этом случае подается не ПИТ-11, а форма IFT, однако в данном материале эти ситуации не рассматриваются.

Во всех остальных случаях подача PIT-11 за иностранцев, в том числе украинцев с временной защитой, ничем не отличается от деклараций для граждан Польши, за исключение указания на гражданство в соответствующей графе декларации.

Нужно ли предпринимателю подавать ПИТ-11 за самого себя?

Декларации PIT-11 подаются только за наемных работников. Если индивидуальный предприниматель не имеет сотрудников (является т.н. самозанятым ИП), то ПИТ-11 подавать не нужно.

Когда и как подается PIT-11?

ПИТ-11 должна быть подана в налоговую инспекцию по месту регистрации работодателя, а также предоставлена самому сотруднику.

- В налоговую инспекцию декларация должна быть предоставлена до конца января года, следующего за отчетным (например, до 31.01.2025 за 2024 год).

- Работнику декларация предоставляется до конца февраля года, следующего за отчетным.

При этом очень важны формы подачи:

- В налоговую ПИТ-11 в настоящее время подается исключительно в электронном виде (об этом подробно поговорим далее).

- Работнику декларация может быть предоставлена как в бумажном формате, так и в электронном (к примеру, по email или с помощью специального программного обеспечения).

Существует ли калькулятор ПИТ-11?

Прежде чем перейдем к примеру заполнения декларации, ответим на довольно частый вопрос – существует ли онлайн-калькулятор PIT-11? В интернете много различных сервисов, не каждый из которых, к сожалению, дает адекватные результаты. С PIT-11 ситуация еще более запутанная, так как не до конца понятно, что имеют в виду читатели, спрашивающие «про калькулятор».

Напомним, что декларация ПИТ-11 подается исключительно в электронном формате, и сам способ подачи можно условно считать «калькулятором», но в документ вносятся цифры, которые уже рассчитаны и выплачены ранее. Особых расчетов на момент заполнения делать не нужно – они должны были быть произведены ранее.

Если же под калькулятором понимается расчет нетто зарплат сотрудников и суммарных расходов на них работодателей, то такие услуги есть. Их, опять же, очень много, и мы не может посоветовать какой-либо конкретный, так как не можем гарантировать его работоспособности, но может порекомендовать следующее:

Должны ли отражаться льготы в ПИТ-11 на детей, пенсионеров, молодежи дол 26 лет?

В декларации PIT-11 должны быть указаны различные налоговые льготы, а значит, информацию по ним работодатель должен подготовить заранее. Речь идет о следующих ульгах:

- для лиц моложе 26 лет;

- для тех, кто пользуется льготой 4 Плюс;

- для льготы репатрианта (ульга на поврот);

- льготы для работающих пенсионеров;

- для людей, которые воспользовались освобождением от налога, но их доход превысил лимит дохода;

- для людей, получивших доход из других источников, кроме договора, с данным работодателем.

В зависимости от типа дохода необходимо заполнить определенные части (разделы) PIT-11. Соответственно, работник должен заранее оповестить работодателя о наличии у него прав на налоговые льготы. В противном случае ему придется самому вносить исправления в PIT-37, сформированную по ПИТ-11, не отражающей ульгу.

Как подать ПИТ-11 онлайн?

Для подачи деклараций существует специальный государственный сервис e-Deklaracje, в котором достаточно выбрать необходимую форму (в данном случае PIT-11) и заполнить ее. Однако надо понимать, что файлы для заполнения могут быть доступны только в период подачи деклараций (в январе).

Индивидуальный предприниматель не обязан подписывать декларацию электронной подписью, достаточно его авторизации в системе. Представители компаний должны иметь квалифицированную цифровую подпись.

Однако для подачи ПИТ-11 могут быть использованы и другие инструменты, позволяющие заполнять и предоставлять декларации, если они интегрированы с соответствующими государственными сервисами. Речь идет о специальных программах для бухгалтеров, управлением предприятия и т.д.

Через электронную налоговую

В конце 2024 года была введена возможность подачи ПИТ-11 через eUS – Электронную налоговую инспекцию. Удобство данного способа в отсутствии необходимости подписывать документы электронной подписью.

Однако, чтобы использовать метод, работодатель обязан иметь авторизацию на портале электронной налоговой. Распространяется это и на сотрудников, действующих по доверенности от работодателя (например, бухгалтер).

Как самому заполнить (рассчитать) ПИТ-11?

Важно понимать, что форма декларации может изменяться. Мы приведем пример на основании формы №29, которую подают по результатам 2024 года. В будущем она может претерпеть изменения, однако суть заполнения останется той же. В официальных онлайн-сервисах, через которые можно будет заполнить ПИТ-11, актуальный бланк должен быть предоставлен своевременно и автоматически.

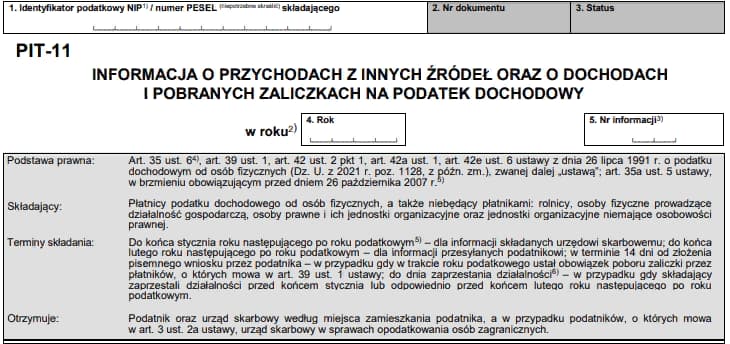

Шапка декларации

Здесь заполняются следующие поля:

- В поле 1 указывается PESEL или NIP работодателя (обращаем отдельное внимание – не работника, а именно работодателя).

- Поля 2 и 3 заполняются налоговой.

- В поле 4 указывается год, за который подается декларация.

- Поле 5 — это поле, в котором указывается порядковый номер декларации.

По полю 5 несколько пояснений. Если это первая ПИТ-11 для данного работника в этом году, указывается «1». Следующие цифры – «2», «3» и т.д. впитываются, если на этого же человека подается каждая следующая декларация за тот же год, при этом не являющаяся корректирующей предыдущую(-щие).

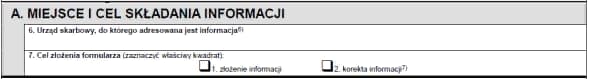

Раздел А. Место и цель предоставления информации

В разделе А формы PIT-11 в поле 6 указывается налоговый орган, в который подаются сведения.

Поле 7 — цель отправки формы. Когда плательщик подает эту декларацию впервые, выбирается первичная подача (квадратик № 1 — złożenie informacji). Если корректируется уже поданная ПИТ-11, заполняется квадратик №2 (korekta informacji).

Раздел B. Идентификационные данные заявителя

В разделе B приводятся данные налогоплательщика, т.е. данные работодателя:

- В поле 8 указывается юридический статус плательщика:

- не является физическим лицом (składający niebędący osobą fizyczną) – отметка ставится, если бизнес ведется в форме компании;

- физическое лицо (osoba fizyczna) – означает индивидуального предпринимателя.

- Поле 9 заполняется только плательщиками, не являющимися физическими лицами, с указанием наименования компании.

- Поле 10, соответственно, заполняют только ИП, указывая имя, фамилию и дату рождения предпринимателя.

Раздел C. Идентификационные данные и адрес проживания работника

Раздел C декларации PIT-11 используется для указания данных лица, для которого составляется данная декларация, т.е. работника (в том числе подрядчика по уме злецения или исполнителя по умове о дзело – далее всех их будем называть работниками или сотрудниками).

- В поле 11 указывается вид налогового обязательства:

- квадрат 1 для налоговых резидентов;

- квадрат 2 для иностранцев – нерезидентов.

- В поле 12 вводится PESEL работника.

- Поля 13, 14 и 15 используются для иностранцев, не имеющих PESEL. В них указываются иностранные идентификаторы. В настоящее время ПЕСЕЛЬ обязан быть у иностранца, поэтому данные поля не заполняются для тех лиц, кто фактически работает в Польше.

- В поле 16 налогоплательщик указывает фамилию работника.

- В поле 17 — его имя.

- В поле 18 указывается дата рождения сотрудника.

- В поле 19 — страна гражданства работника.

- Поля с 20 по 27 предназначены для ввода адреса проживания сотрудника.

Раздел D. Сведения о расходах на получение дохода в рамках служебных, трудовых, кооперативных трудовых отношений и надомной работы

Раздел D (поле 28) заполняется только в случае работников, принятых на работу на основе служебных отношений, трудовых отношений, отношений надомной работы или отношений кооперативного трудоустройства. В этих случаях «галочка» ставится в необходимое поле.

Раздел E. Доходы налогоплательщика, собранные авансовые платежи и взносы

В части Е показаны выплаты и льготы, полученные работником, а также затраты, понесенные для получения дохода, и собранные авансовые налоговые платежи.

Обратите внимание, что слева нумерованные строки серого цвета – их будем называть просто «строками». Правее поля со своими номерами – они, соответственно, будут именоваться полями.

- Первая строка заполняется в случае расчета доходов от служебных отношений, работы (по умове о праце), надомной работы или кооперативных трудовых отношений. В этой строке:

- в полях 29 и 34 указывают суммы доходов, полученных или предоставленных налогоплательщику в течение года;

- в полях 30 и 35 отражаются затраты на получение доходов от вознаграждения, указанного в пунктах 29 и 34 — паушальные затраты включаются в поле 30, а в пункте 35 показаны 50% затрат на использование авторских прав;

- в поле 31 вводятся значение прибыли, т.е. разницу (п.29 + п.34) — (п.30 + п.35);

- в поле 32 указываются только суммы доходов, освобожденных от налогообложения по соглашениям об избежании двойного налогообложения и другим международным договорам;

- в поле 33 вводятся значение авансов по PIT, собранных в течение отчетного года.

- Вторая строка касается задолженности, связанной с погашением доходов от служебных отношений, работы, надомной работы, кооперативных трудовых отношений, полученных лицами в возрасте до 26 лет, которые не пользовались освобождением от подоходного налога:

- в полях 36 и 41 указаны вознаграждения, по которым были получены авансы за счет:

- подачи заявления об отказе от освобождения от подоходного налога;

- доходов от этих договоров, превысившие лимит освобождения в размере 85528 злотых в течение года.

- в полях 37 и 42 отражаются необлагаемые налогом расходы, понесенные в связи с получением доходов, указанных в пунктах 36 и 41 — паушальные расходы включаются в поле 37, а 50% затрат на использование авторских прав включаются в поле 42;

- поле 38 – значение дохода, т.е. разница, полученная в результате вычисления (п.36 + п.41) – (п.37 + п.42);

- в поле 39 указаны суммы доходов, освобожденных от налогообложения по соглашениям об избежании двойного налогообложения и иным международным договорам;

- в поле 40 заносятся суммы авансовых платежей, взысканных в счет доходов по строке 2.

- в полях 36 и 41 указаны вознаграждения, по которым были получены авансы за счет:

- Третья строка касается лиц, достигших пенсионного возраста:

- в полях 43 и 48 указаны вознаграждения, по которым были получены авансы за счет:

- непредставление декларации об использовании освобождения от PIT;

- доходов от договоров, по которым превышен лимит освобождения в размере 85528 злотых в течение года.

- в полях 44 и 49 отражаются необлагаемые налогом расходы, понесенные в связи с получением доходов, указанных в пунктах 43 и 48 — паушальные затраты включаются в поле 44, а 50% затрат на использование авторских прав включаются в поле 49;

- поле 45 – значение дохода, разница, полученная вычислением (п.43 + п.48) – (п.44 + п.49);

- в пункте 46 указаны суммы доходов, освобожденных от налогообложения по соглашениям об избежании двойного налогообложения и иным международным договорам;

- в поле 47 – стоимость авансовых платежей, взысканных в счет доходов по строке 3.

- в полях 43 и 48 указаны вознаграждения, по которым были получены авансы за счет:

- Четвертая строка касается иностранных пенсий и аннуитетов:

- поля 50 и 51 включают пенсии и аннуитеты, полученные налогоплательщиком из-за границы;

- в поле 52 указывается стоимость полученных пенсий и аннуитетов в той степени, в которой они освобождены от налогообложения (в соответствии с формулировками соглашений об избежании двойного налогообложения или других международных соглашений);

- в поле 53 – удержанный налоговый аванс в отношении иностранных пенсий и аннуитетов.

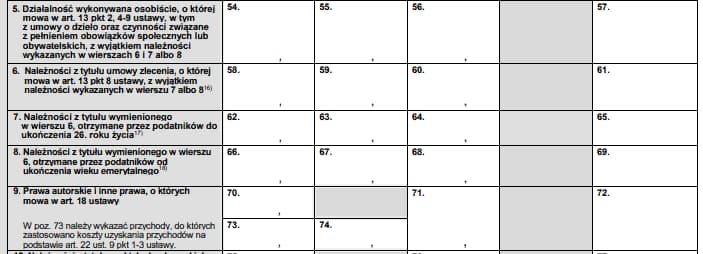

К пятой строке относятся доходы, полученные по умовам о дзело, а также по договорам управления предприятием, управленческим договорам или договорам аналогичного характера, в том числе доходы по договорам данного вида, заключенным в рамках несельскохозяйственной предпринимательской деятельности налогоплательщика:

- в поле 54 указаны суммы фактически полученных доходов;

- поле 55 включает затраты на получение доходов от деятельности, осуществляемой лично;

- в поле 56 указаны отличия разница позиций (п.54 – п.55);

- в поле 57 – суммы налоговых авансов, взысканных по титулам, указанным в строке 5.

Шестая, седьмая и восьмая строки используются для отображения доходов по умове злецения (необлагаемых фиксированной ставкой налога):

- в полях с 58 до 61 учитывается вознаграждение подрядчиков (сотрудников с умовами злецения), не указанных в следующей строке, т.е. облагаемый налогом доход, полученный лицами старше 26 лет и лицами, не достигшими пенсионного возраста;

- поля с 62 до 65 (строка 7) – выплаты, произведенные лицам в возрасте до 26 лет, которые хотели, чтобы налог начислялся на их вознаграждение, в том числе доходы от работы, превышающие 85528 злотых;

- поля с 66 по 69 (строка 8) предусматривают выплаты лицам, достигшим пенсионного возраста и желающим, чтобы с их заработной платы взимался, включая доходы, превышающие 85528 злотых.

Девятая строка касается доходов, среди прочего: за пользование авторскими правами и исполнителями смежных прав авторов или распоряжение ими этими правами — в размере 50% полученного дохода. Эти расходы рассчитываются на основе дохода, уменьшенного на взносы по пенсионному страхованию, страхованию по инвалидности и страхованию по болезни, удержанным плательщиком в данном месяце, основой которого является этот доход.

Десятая и одиннадцатая строки относятся к доходам, полученным от стажировок выпускников:

- поля с 75 по 77 (строка 10) включают вознаграждение лиц, не указанных в следующей строке, т.е. вознаграждение, полученное лицами старше 26 лет;

- поля с 78 по 80 (строка 11) вводятся выплаты лицам в возрасте до 26 лет, которые хотели, чтобы налог начислялся на их доходы или чьи освобожденные от налогообложения доходы в общей сложности превысили 85528 злотых.

Строки двенадцать, тринадцать и четырнадцать касаются выплачиваемых пособий по беременности и родам:

- поля с 81 по 83 (строка 12) учитываются льготы, не указанные в следующей строке, т.е. получаемые людьми старше 26 лет и людьми, не достигшими пенсионного возраста;

- поля с 84 по 86 (строка 13) относятся к выплатам лицам в возрасте до 26 лет, которые хотели, чтобы налог взимался с их заработной платы или чьи освобожденные от налогообложения доходы в общей сложности превысили 85528 злотых;

- поля с 87 по 89 (строка 14) касаются выплат лицам, достигшим пенсионного возраста и желающим, чтобы с их заработной платы взимался налог, или чьи не облагаемые налогом доходы превысили 85528 злотых.

Пятнадцатая строка (поля с 90 по 94) касается доходов из источников, отличных от указанных в предыдущих строках, включая другие денежные выплаты по социальному страхованию, получаемые по месту работы.

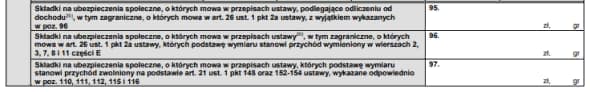

Поля с 95 по 97 относятся к взносам на социальное обеспечение, вычитаемым из дохода:

- в поле 95 приводятся взносы, взимаемые с облагаемого налогом вознаграждения, за исключением взносов, включенных в поле 96;

- поле 96 отражает взносы по налогооблагаемому вознаграждению, т.е. включаются в строки 2, 3, 7, 8 и 11 (применяется к лицам до 26 лет и лицам, достигшим пенсионного возраста);

- поле 97 – взносы, рассчитанные на вознаграждение, с которого не взимается налог (указаны в полях 110, 111, 112, 115, 116 — применяется к лицам до 26 лет и лицам, достигшим пенсионного возраста).

Вероятно, это самый сложный раздел декларации, но, несмотря на обилие информации, в конкретном случае будет вводиться только ее часть. Главное – точно понимать, что и куда заносить.

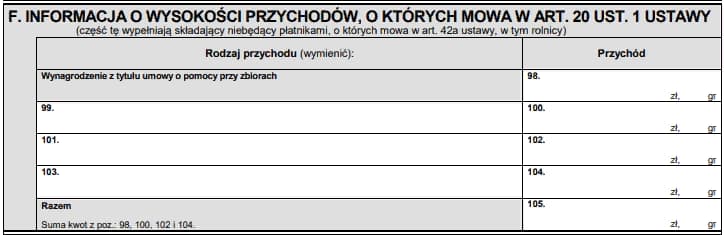

Раздел F. Информация о размере доходов, указанных в ust.1, art.20 Закона

Часть F декларации PIT-11 (поля с 98 по 105) содержит информацию о сумме дохода, выплачиваемого субъектом, являющимся неплательщиком авансов по налогу. Это доходы, в частности, от:

- договоров на уборку урожая;

- соглашение об активации;

- договоры, по которым плательщиком является лицо, не являющееся предпринимателем;

- награды (nagrody) на сумму более 200 злотых.

В полях 99, 101 и 103 указывается вид дохода. Поля 98, 100, 102, 104 – места для ввода сумм доходов. Сумма этих полей записывается в поле 105.

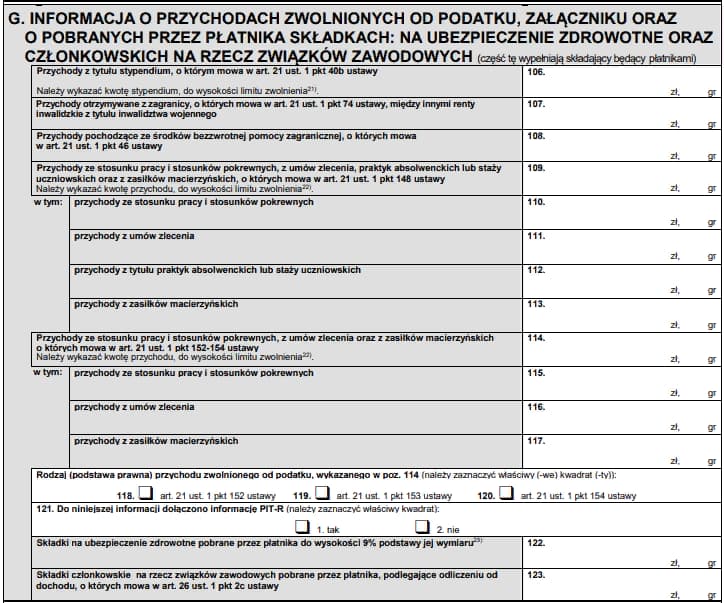

Раздел G. Информация о необлагаемых налогом доходах

Эта часть PIT-11 должна содержать информацию о доходах, на которые распространяется освобождение от налогов:

- В поле 106 указаны суммы выплаченной стипендии, но до необлагаемой суммы, с которой авансовый налог не взимается.

- В поле 107 вносятся пенсии по инвалидности, полученные из-за границы (в связи с военной инвалидностью, суммы пособий, назначенных жертвам войны и членам их семей, а также пенсии по несчастным случаям (инвалидность возникла в связи с вынужденным пребыванием на работах в Третьем Рейхе в 1939-1945 годах).

- Поле 108 показывает доходы от безвозвратной иностранной помощи. Плательщики, не осуществляющие расчет данного вида доходов, оставляют это поле пустым.

- Поле 109 представляет собой сумму полей 110, 111, 112, 113 (не может превышать лимит в 85528 злотых), где поле:

- 110 – применяется к доходам умовам о праце;

- 111 – касается доходов по умовам злецения;

- 112 – касается доходов от стажировок выпускников;

- 113 – пособие по беременности и родам.

- Поле 114 представляет собой сумму полей 115, 116, 117 (так же не выше 85528 злотых), которые означают:

- 115 – применяется к доходам от трудовых и связанных с ними отношений (умовы о праце);

- 116 – доходы по умовам злецения;

- 117 – пособие по беременности и родам.

Когда поле 114 будет заполнено, необходимо установить одну из «галочек» рядом с полями:

- 118 – в случае ульги на поврот;

- 119 – если речь идет о льготе для 4х детей;

- 120 – льгота для работающих пенсионеров.

Поле 121 указывается, будут ли приложены к PIT-11 приложения PIT-R со сведениями о суммах, выплаченных налогоплательщику за выполнение социальных и гражданских обязанностей.

В поле 122 указывается сумма взносов медицинского страхования, уплаченную в данном календарном году.

Поле 123 – это место для ввода членских взносов профсоюзов, которые вычитаются из доходов.

Разделы H и I. Подписи

Часть H заполняется заявителями, являющимися налогоплательщиками. Часть I — заявители, не являющиеся плательщиками и заполнившие ранее часть F.

Так как документ подается в электронном виде, эти поля заполняются без подписи. Но для предоставления работнику в бумажном формате, подпись требуется.

Как работникам получать PIT-11 в электронном формате?

Представление налоговой информации, включая форму PIT-11, осуществляется на основании положений Ustawy o PIT (Закона РП о подоходном налоге с физических лиц, в частности art.42g). На практике это означает, что работодатель, выступающий в качестве плательщика, обязан подготовить и представить форму PIT-11 как в соответствующий орган, так и непосредственно работнику.

Нормативные акты не определяют конкретный способ доставки формы работнику. Закон допускает значительную гибкость в этом отношении, однако принятые стандарты требуют, чтобы документ был:

- нередактируемым;

- подписан квалифицированной электронной подписью, гарантирующей его подлинность и целостность.

В контексте электронной передачи формы PIT-11 ключевым аспектом является обеспечение того, чтобы документ был доставлен нужному получателю, и чтобы работник мог подтвердить получение, что в случае проверки может служить подтверждением выполнения работодателем своих обязательств.

Согласие работника: необходимость или просто практический вопрос?

Обсуждения, касающиеся электронной подачи PIT-11, породили различные толкования относительно необходимости получения согласия работника на такую форму предоставления информации. С одной стороны, налоговое законодательство не устанавливает абсолютной обязанности получать согласие работника, поскольку отправка документа на указанный им адрес электронной почты для получения налоговой информации считается соответствующей требованиям законодательства. Однако по практическим и доказательным причинам работодателю рекомендуется получить от работника прямое согласие на электронную подачу PIT-11.

Порядок подачи декларации PIT-11 в электронном виде

Внедрение электронной подачи декларации PIT-11 требует от работодателей соблюдения нескольких ключевых шагов, обеспечивающих как соблюдение законодательства, так и информационную безопасность:

- Подготовка PIT-11. Первым шагом является подготовка информации PIT-11 в нередактируемом формате, чаще всего в формате PDF. Этот документ должен быть подписан квалифицированной электронной подписью, гарантирующей его подлинность и целостность.

- Работодатель обязан подать декларацию PIT-11 в электронном виде в Налоговую инспекцию до 31 января, а работники должны подать декларацию PIT-11 до конца февраля. Таким образом, когда декларация отправляется сотрудникам, она уже готова.

- Согласие работника на получение формы PIT-11 в электронном виде. Перед отправкой документа в электронном виде работодатель должен получить согласие работника на получение формы PIT-11 в данном формате. Хотя само согласие не обязательно должно быть выражено в традиционном письменном документе, рекомендуется закрепить его таким образом, чтобы оно могло служить доказательством в случае возникновения спора. Этот процесс должен быть организован так, чтобы впоследствии можно было доказать, что работник был проинформирован и согласился на отправку документа в электронном виде.

Согласие работника на отправку формы PIT-11 в электронном виде можно получить несколькими способами:

- Электронная почта – в этом случае стоит убедиться, что письма, отправленные с согласия сотрудника, надежно защищены от удаления. Например, вы можете скачать содержимое письма и сохранить его в документах компании.

- Письменное согласие работника, основанное на подготовленном заявлении. Документ может быть подписан лично или квалифицированной подписью. Подписанные заявления могут храниться в электронном архиве.

- Через систему управления персоналом – многие системы управления персоналом предлагают возможность сбора деклараций сотрудников через специальную платформу для сотрудников. Это очень удобный и безопасный способ сбора и хранения деклараций.

Отправка формы PIT-11 на адрес электронной почты сотрудника, указанный им в качестве предпочтительного адреса для получения налоговой информации. При отправке крайне важно обеспечить надежную защиту файлов. Это означает, что они должны быть зашифрованы, а пароль должен быть известен только получателю. Важно убедиться, что электронное письмо содержит четкую информацию о характере отправляемого документа, а также инструкции по подтверждению получения. ИТ-система работодателя должна автоматически регистрировать подтверждение открытия сообщения, что предоставит важные доказательства в случае возникновения споров.

Архивирование отправленных документов и квитанций – хранение электронных подтверждений, включая системные журналы, позволяет быстро документировать, что процесс подачи PIT-11 был проведен в соответствии с действующими нормативными актами. В случае проверки или возникновения спора такая документация может стать решающим доказательством соблюдения работодателем своих обязательств.

Образец заявления (согласия) на отправку электронного ПИТ-11

В качестве шаблона документа можно использовать следующие:

- 📄 В формате PDF (откроется в новой вкладке).

- 📄 В doc-формате (будет скачан на устройство).

Разумеется, документ должен быть адаптирован под конкретные условия рассматриваемого дела.

Безопасность передачи документов и подтверждение получения

Электронная подача налоговой информации требует обеспечения высочайшего уровня безопасности данных. На практике, как уже отмечалось, это означает, что документ PIT-11 должен быть подготовлен в формате, исключающем возможность внесения изменений, и сопровождаться квалифицированной электронной подписью. Это позволяет работодателям быть уверенными в том, что документ не будет подвергнут несанкционированному изменению после подачи.

Другим элементом безопасности является защита передаваемого сообщения. Для сохранения конфиденциальности данных документ может быть дополнительно защищен паролем, который должен быть сообщен сотруднику отдельным сообщением или установлен иным безопасным способом. Также важно регистрировать подтверждения получения, что может быть сделано автоматически через электронную почту или специальную платформу обмена сообщениями. Хранение таких подтверждений позволяет легко документировать, что информация была доставлена в соответствии с действующими правилами.

IT-системы современных компаний также позволяют формировать отчеты, содержащие историю отправки и получения документов. Такая документация особенно важна в случае возможных проверок налоговыми органами, поскольку предоставляет неопровержимое доказательство соблюдения работодателем своих обязательств.

Практические советы для работодателей

Внедрение электронной подачи информации PIT-11 имеет множество преимуществ, но для обеспечения бесперебойной работы процесса важно соблюдать несколько правил. Прежде всего, перед началом процесса убедитесь, что контактная информация сотрудников в системе управления персоналом полностью обновлена, чтобы документ был отправлен на правильный адрес email. Также рекомендуется провести для сотрудников краткое обучение или инструктаж, объяснив, как пользоваться электронной платформой и как подтвердить получение документов.

Работодатели также должны регулярно контролировать правильность работы систем передачи документов и оперативно решать любые выявленные проблемы. Обеспечение актуальности процедур и их соответствия действующим нормативным актам имеет решающее значение для предотвращения недоразумений и возможных санкций со стороны налоговых органов.

Как выглядит декларация ПИТ-11 в 2025 году?

В 2025 году (при подаче за доходы 2024 года) используется 📄 бланк версии 29.

Нестандартные ситуации с PIT-11

Выше указаны случаи, когда ПИТ-11 заполняется и подается при общих. Стандартный условиях. Однако бывают ситуации неординарные, когда непонятно, как следует действовать предпринимателю. Далее рассмотрим несколько таких случаев, и необходимые действия и процедуры при них.

Подытожим. Подача налоговых деклараций, и ПИТ-11 в том числе – не самая простая часть предпринимательской деятельности. Варианта тут два – либо набираться опыта и заполнять документы самому, либо прибегнуть к услугам бухгалтера, в том числе бухгалтерской конторы. Выбор – за самим бизнесменом.