Уплата налогов является одной из важнейших обязанностей людей, ведущих бизнес в Польше. Суммы доходов и уже выплаченных налогов указываются в налоговых декларациях, своевременно подать которые в соответствующую налоговую инспекцию должен каждый JDG.

Какие налоговые декларации должен подавать индивидуальный предприниматель, читайте в данной статье «Польского консультанта».

Кратко о подоходном налоге (PIT) в Польше

Основным налогом, который должен платить предприниматель, является подоходный налог (PIT). Его размер зависит от прибыли (или дохода в случае паушального налога).

Напомним, что в течение налогового года JDG обязаны рассчитывать и выплачивать периодические авансовые платежи по подоходному налогу. Период, за который рассчитываются авансовые платежи, зависит от вида расчета, заявленного в заявлении CEIDG-1, и может быть ежемесячным или ежеквартальным.

Авансы по налогу на прибыль рассчитываются согласно выбранной форме налогообложения: налоговая шкала (12% / 32%), фиксированный налог (19%), фиксирована единовременная выплата (паушальный налог), налоговая карта.

Типы годовых деклараций PIT для ИП

После окончания налогового года предприниматель обязан подавать в налоговую инспекцию годовую декларацию, в которой он учитывает доходы, полученные в отчетном году. Еще раз повторим — такая обязанность есть у каждого JDG, даже если в данном году доход не был получен (в том числе, если деятельность была приостановлена), понесен убыток или доход не превысил необлагаемую налогом сумму.

Тип декларации, которую необходимо подать в налоговую инспекцию, зависит от используемой формы налогообложения. Предприниматели обязаны предоставить:

- PIT-36 (📄 скачать бланк) – при налогообложении на общих принципах (по налоговой шкале: 12% и 32%).

- PIT-36L (📄 скачать бланк) – при налогообложении по единой ставке налога (19%).

- PIT-28 (📄 скачать бланк) – для единовременного налогообложения (паушального налога).

- PIT-16А (📄 скачать бланк) – при налогообложении по налоговой карте.

Если выплаченные в течение года авансовые платежи оказались больше, чем положено заплатить по суммарному годовому доходу / прибыли, налоговая инспекция на основании данных декларации вернет предпринимателю переплаченную сумму. Срок возврата налога составляет 3 месяца со дня подачи декларации (в случае подачи декларации на бумажном носителе) или 45 дней (в случае подачи декларации онлайн).

Сроки подачи деклараций

Отчетные годовые декларации подаются:

- PIT-16A – до конца января года, следующего за отчетным.

- PIT-36 / 36L / 28 – с 15 февраля до конца апреля года, следующего за отчетным.

В конкретный год или при определенных обстоятельствах (как это, например, было во время пандемии) сроки в разовом режиме могут переноситься.

Версии деклараций

Выбрав необходимый документ, необходимо убедиться в верной его версии. Дело в том, что одна и та же декларация может несколько изменяться год от года, и должна точно соответствовать требования конкретного налогового периода.

Мы постараемся поддерживать актуальность размещенных в данной статье бланков, однако в каждом случае стоит удостовериться в верности версии предоставленного документа.

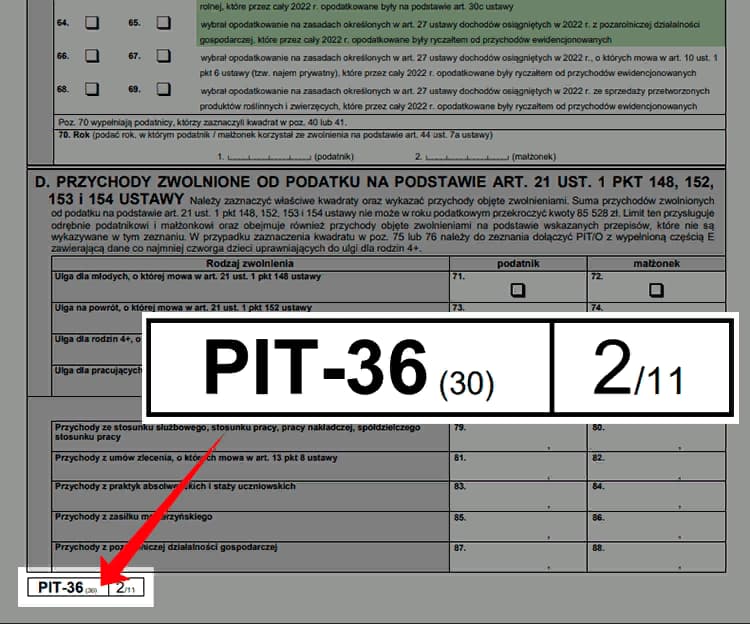

Узнать действующие версии документов можно на официальном сайте podatki.dov.pl. Версия формы конкретного документа указана на каждой его странице, в скобках рядом с наименованием, например:

Номер версии определяется для каждого документа в отдельности, и никак не связан ни с типом документа, ни с текущим годом – только с порядковым номером очередных изменений.

Подача деклараций при доходах из разных источников

Если доходы поступают из разных источников, требующих разного декларирования, например, если предприниматель еще и работает (см. Можно ли в Польше работать и заниматься бизнесом одновременно?), то существует своя технология подачи отчетности.

Эти доходы представляют собой отдельные от предпринимательской деятельности источники дохода — они не объединяются с доходами JDG и подлежат отдельному расчету.

К примеру, при работе по трудовому договору, одновременно осуществляя деятельность в форме ИП, за доходы от трудовых отношений декларацию PIT-37 налоговая сформирует автоматически по данным декларации PIT-11, поданной работодателем. За доходы от предпринимательства бизнесмен должен сам отчитаться по форме PIT-36 / 36L / 28 / 16A на описываемых в данной статье условиях.

Приложения к налоговым декларациям

В некоторых случаях к налоговым декларациям PIT необходимо подать отдельное приложение. Иногда это право налогоплательщика (например, PIT/O), а иногда и прямая обязанность (как, к примеру, PIT/B для PIT-36 и PIT-36L).

Основные приложения:

- PIT/O (📄 скачать бланк) – основания для налоговых вычетов.

- PIT/D и PIT-2K (📄 скачать бланк PIT/D или 📄 скачать бланк PIT-2K) – для налоговых льгот на строительство.

- PIT/B и PIT/Z (📄 скачать бланк PIT/B или 📄 скачать бланк PIT/Z) – приложения для большинства предпринимателей, отражающие фактические доходы.

- PIT/ZG (📄 скачать бланк) – для налоговых резидентов РП, получивших доход за пределами Польши.

- PIT/M (📄 скачать бланк) – за доходы несовершеннолетнего.

Рассмотрим их более подробно, понимая, что есть еще и более специфические, а оттого реже применимые приложения. Уточнять необходимость / возможность конкретных документов нужно в своей налоговой инспекции.

PIT/O – самое распространенное приложение к декларации PIT

Приложение PIT/O необходимо заполнить, если используются налоговые льготы и вычеты, как уменьшающие налоговую базу, так и не учитывающие часть дохода (за исключением строительной льготы). По ссылке выше подробно описано все, связанное с данным приложением, поэтому здесь лишь кратко напомним о самых расхожих случаях, когда приложение необходимо:

- ульга за интернет;

- вычеты за детей;

- реабилитация;

- для обучения студентов;

- за внедрение новых технологий;

- за различные типы пожертвований и пр.

PIT/O является приложением к декларациям PIT-37, PIT-36 и PIT-28. При совместной подаче декларации супругами, льготы каждого из них учитываются отдельно – они сообщают о вычетах в одном приложении PIT/O, но в различных графах.

PIT/D и PIT-2K для урегулирования налоговых льгот на строительство за предыдущие годы

PIT/D заполняется лицами, выплачивающими строительные льготы, полученные в предыдущие годы и выведенные из каталога налоговых льгот. Форма PIT/D может быть подана вместе с декларацией PIT-28, PIT-36 и PIT-37. Урегулирование этой льготы невозможно в других налоговых формах.

В первый год использования льготы по процентам к налоговой декларации прилагается не форма PIT/D, а форма PIT-2K. В последующие годы подается PIT/D.

Приложения PIT/B и PIT/Z для предпринимателей

Очень важные в контексте рассматриваемой темы приложения. Все налогоплательщики, которые подают PIT-36 или PIT-36L, обязаны предоставить приложение PIT/B.

PIT/B — это информация о сумме доходов или убытков от предпринимательской деятельности в отчетном налоговом году. Приложение заполняется на основании данных Книги доходов и расходов.

Форма PIT/B включает, среди прочего, сведения:

- о предпринимательской деятельности, осуществляемой налогоплательщиком;

- гражданском товариществе, в котором налогоплательщик является партнером.

Супруги всегда заполняют отдельные PIT/B, даже если они подают совместную годовую налоговую декларацию. Разумеется, два приложения необходимо подать в ситуации, когда оба супруга являются предпринимателями. Если только один из супругов является предпринимателем, а другой нет, приложение должен подать только супруг, ведущий бизнес.

Приложение PIT/Z подается предпринимателями, использующими так называемый налоговый кредит – это специальная форма льготного налогообложения для начинающих предпринимателей.

Приложение PIT/ZG и когда оно обязательно?

Приложение PIT/ZG должно быть заполнено польскими налоговыми резидентами, получившими доход за пределами страны в прошлом налоговом году, и сообщившими об этом в налоговых декларациях: PIT-36, PIT-36L, PIT-38 и PIT-39 (подается при доходе от недвижимости).

Если доход был получен в нескольких странах за пределами Польши, необходимо заполнить приложение PIT/ZG для каждого случая.

В приложении, кроме прочего, указывается:

- сумма иностранных доходов;

- сумма авансов по подоходному налогу, если они были.

Все суммы, указанные в PIT-ZG, должны быть конвертированы в польские злотые. Для конвертации используется средний курс НБП за день, предшествующий получению дохода.

Супруги, получающие доход за рубежом, заполняют приложения PIT-ZG отдельно – даже при подаче совместных налоговых деклараций.

Приложение PIT/М для доходов несовершеннолетнего ребенка

Некоторые доходы несовершеннолетних детей подлежат налогообложению совместно с доходами родителей (опекунов), и родители обязаны сообщать об этом при ежегодном расчете PIT. Для этого они подают декларацию вместе с приложением PIT/M, в котором указаны размеры дохода ребенка.

В случае подачи супругами одной годовой декларации они учитывают общий доход ребенка и прикрепляют один PIT/M. Если родители/опекуны, подающие индивидуальные расчеты, заполняют отдельные приложения PIT/M, каждый из них добавляет половину дохода ребенка.

PIT/М включает в себя доходы детей, полученные, в частности, от:

- внутренних и зарубежных пенсий / пособий;

- аренды или субаренды;

- имущественных прав.

При этом в доходы родителей не включаются доходы несовершеннолетних детей от работы и некоторых видов стипендий. При получении данного вида дохода ребенок обязан подать собственную налоговую декларацию, которую от его имени подписывают родители.

Как подать декларацию в налоговую инспекцию?

Подаются декларации в налоговую инспекцию, по месту регистрации предпринимателя. Декларации могут подаваться в электронной или бумажной форме, если в правилах четко не указан конкретный метод, подходящий для подачи определенного типа декларации (например, уже упомянутая выше PIT-11 может быть подана только в электронном формате).

При подаче документов на бумажном носителе, декларация подписывается предпринимателем собственноручно. Вопрос появляется при цифровой подаче. Электронную декларацию можно подписать:

- квалифицированной подписью;

- электронной подписью пользователя на Налоговом портале (podatki.gov.pl);

- электронной подписью, заверенной таможенным сертификатом (certyfikatu celnego);

- доверенной подписью, если декларации направляются через Налоговый портал, CEIDG или Электронную платформу налоговых и таможенных услуг;

- иной электронной подписью, обеспечивающей подлинность деклараций и заявлений.

Каждый вид декларации может быть подписан только теми подписями, которые указаны для этой декларации (если правила определяют для конкретного документа конкретную форму подписи).

Как подать электронную декларацию?

Подать декларации в электронной форме можно через:

- Систему Электронного Декларирования с использованием интерактивной формы.

- Налоговый портал, используя доступные онлайн-формы, если у есть учетная запись на этом портале.

- PUESC – Платформу электронных налоговых и таможенных услуг.

Заключение

Резюмируем. Подача налоговой декларации обязательна для всех предпринимателей. При определенных условиях одновременно должны предоставляться и соответствующие приложения. Подать документы необходимо своевременно, а сделать это можно, как на бумажном носителе, так и в электронном виде. Однако некоторые виды деклараций могут подразумевать обязательство подавать документы только в одной из форм.

Здравствуйте. Я работал на польской фирме по умове злецения. Проработав там 3 месяца я решил открыть себе JDG, для дальнейшего сотрудничества. Открыл JDG и проработав на этой фирме почти месяц, я узнаю, что меня еще не уволили и я официально числюсь на этой фирме. Только с 1.02 меня уволили. Как мне быть сейчас, как правильно поступить? Кто должен платить ZUS, налоги, или оба, или как? Помогите разобраться.

Руслан, пока действовали оба статуса, платить необходимо по тому договору, по которому Вы получали деньги. Если работодатель проводил все по умове злецения (пока она действовала), то он делал все выплаты. Если уже по B2B с Вашим ИП, то платить необходимо Вам. Наличие действующей умове злецения от этого не освобождает.