Различные формы налогообложения требуют разных видов деклараций. Одним из самых популярных сейчас типов налогообложения у ИП в Польше является т.н. рычалт или паушальный налог, отчетностью по которому является декларация PIT-28.

Что такое ПИТ-28? Кто и когда ее подает? В каких еще случаях предоставляется эта декларация? Эти и другие вопросы подробно разобраны в данном материале «Польского консультанта».

PIT-28: что это такое и к кому применяется?

Декларация ПИТ-28 (PIT-28) – это одна из форм налоговой отчетности в Польше, ежегодно подаваемая лицами или некоторыми типами организаций, выбравшими паушальный тип налогообложения (т.н. рычалт).

Все случаи, когда необходимо подавать именно PIT-28, сводятся к следующим:

- Индивидуальные предприниматели, выбравшие в отчетном году паушальную систему налогообложения.

- Доходы, полученные от аренды, субаренды, сдачи в наем и другие аналогичного типа, причем как в случаях, когда эта прибыль получается в рамках предпринимательской деятельности, так и при т.н. частной аренде.

- Гражданские общества / товарищества (спулки цивильные), состоящие только из физических лиц и выбравшие рычалт в качестве системы налогообложения.

- Лица, получившие доход от реализации переработанной сельскохозяйственной продукции собственного урожая, племенной работы или племенной продукции в рамках розничной торговли сельскохозяйственной продукцией.

Очевидно, что именно первые два случая наиболее распространены. При этом существуют еще и специальные случаи, например, унаследованных компаний, их гибриды со спулками цивильными, но в данном материале они не рассматриваются.

До какого времени подается декларация? Крайний срок подачи ПИТ-28

Декларация PIT-28 подается в период с 15 февраля по 30 апреля года, следующего за отчетным. При этом предоставить документ можно и ранее 15 февраля, но датой подачи будет считаться именно этот день.

Если 30 апреля выпадет на выходные, дата окончания периода подачи будет сдвинута до следующего рабочего дня.

Фиксированные ставки 2023/2024 в ПИТ-28

Суть паушального налога в фиксированных ставках, которые применяются к общему доходу. Размеры этих ставок разные. Сколько процентов придется платить, зависит от типа деятельности, в частности:

| Ставка рычалт | Тип доходов |

|---|---|

| 17% | От внештатных профессий (бухгалтеры, адвокаты, нотариусы, брокеры и т.д.). |

| 15% | От оказания отдельных нематериальных услуг, в том числе: оптовая брокерская деятельность, гостиницы, аренда легковых автомобилей. |

| 14% | От оказания медицинских, архитектурных и инженерных услуг, услуг по техническим исследованиям и анализу или специализированного проектирования. |

| 12,5% | От аренды, субаренды, сдачи в аренду, субаренды или других договоров аналогичного характера при превышении доходов более 100 000 злотых. |

| 12% | От доходов, полученных в связи с предоставлением определенных IT-услуг, которые в основном связаны с публикацией компьютерного программного обеспечения (за исключением загрузки программного обеспечения через Интернет) и IT-консалтингом. |

| 10% | От оказания услуг в сфере купли-продажи недвижимости за свой счет. |

| 8,5% | От доходов, в том числе, от деятельности в сфере услуг, включая доходы от деятельности общественного питания, связанной с реализацией напитков с содержанием алкоголя более 1,5%, от аренды, субаренды, сдачи в найм или других договоров аналогичного характера до 100 000 злотых. |

| 5,5% | От производственной деятельности, строительных работ. |

| 3% | От доходов, среди прочего, от сервисной деятельности в сфере торговли и общественного питания, за исключением доходов от реализации напитков с содержанием алкоголя более 1,5%, от оказания услуг, связанных с животноводством. |

| 2% | От реализации непромышленно переработанной продукции растительного и животного происхождения собственного выращивания, селекции или племенной работы. |

Это лишь очень примерный перечень. Кроме этого, для IT-специалистов, у которых данный тип налогообложения наиболее популярен, есть возможность выбора между рычальт и IP-BOX.

Как заполнить декларацию ПИТ-28?

Ужонд скарбовый (US) принимает декларации PIT-28 как в бумажном, так и в электронном виде.

Все больше предпринимателей выбирают именно цифровую подачу. Сделать это можно через государственный портал www.podatki.gov.pl, выбрав в рамках электронной налоговой (eUS) сервис Twoj e-PIT для предпринимателей, который с 2024 года (по доходам 2023 года) автоматически формирует в том числе и ПИТ-28.

Как выглядит декларация PIT-28?

Каждый год используется свой формат (версия) декларации. Основные поля документа схожи, однако некоторые данные могут отличаться.

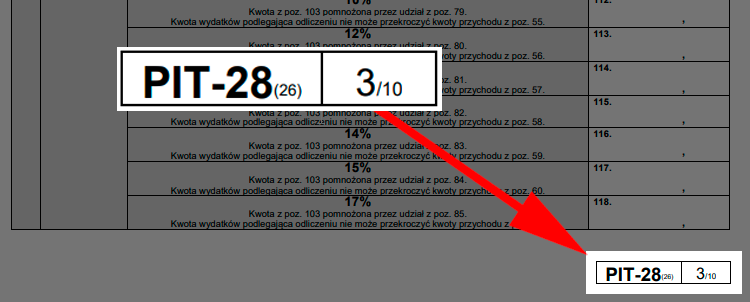

Например, в 2024 году (доходы 2023 года) используется такой 📄 бланк. Это версия 26. Узнать ее можно на каждой странице декларации – она указана в скобках возле названия PIT-28:

Какие данные есть в декларации ПИТ-28?

Эта информация будет полезна тем, кто подается в бумажном формате, но и при электронной подаче необходимо знать, какие именно данные предоставляются.

Основные разделы PIT-28 содержат:

- Раздел А. Вносятся данные офиса, в который подается декларацию PIT-28, цель отправки декларации (первая подача PIT в году или исправление). Обращаться следует в ведомство по месту жительства (в том числе, если вы ведете бизнес) на день подачи декларации.

- Раздел B. Идентификационные данные налогоплательщика и место жительства. При годовом расчете всегда указывается текущий адрес на дату подачи PIT. Важно место проживания, а не место регистрации. Не обязательно иметь зарегистрированный офис, чтобы подать там декларацию.

- Раздел С. Указываются доходы от единовременной предпринимательской деятельности, частной аренды или продажи собственной сельскохозяйственной продукции. Кроме этого, данная часть используется для демонстрации того, пользуется ли одна из следующих налоговых преференций:

Также здесь указывается, на какую часть дохода распространяется одно из вышеупомянутых исключений. На каждую из перечисленных здесь налоговых преференций распространяется один и тот же лимит – 85 528 злотых дохода. Превышение этой суммы облагается налогом по ставке, применимой к единовременной деятельности.

- Раздел D. Здесь указывается размер дохода, соответствующего каждой ставке, а также его источник.

- Раздел E. Это место для указания льгот и вычетов, таких как убытки прошлых лет, взносы на социальное обеспечение, расходы на жилье или пожертвования. Некоторые из льгот должны сначала быть показаны в Приложении PIT O или PIT D, а затем суммы должны быть переведены в PIT-28.

КонсультантДмитрий КонстантиновичПодпишись на наш Telegram-канал, чтобы быть в курсе важных новостей и обновлений.Обратите внимание на часть E4 и Е5. Эти разделы появились только в 2024 году. Они позволяют вычитать из дохода 50% уплаченных взносов медицинского страхования. Их стоимость должна быть указана в поле 104. Дополнительно предприниматели, воспользовавшиеся льготой по платежному терминалу в 2023 году, смогут показать сумму расходов на приобретение терминала или его эксплуатацию в поле 105.

- Раздел F. Это раздел предназначен для математических расчетов сумм вычетов, а раздел G используется для расчета налоговой базы (доходов после вычетов).

- Раздел H. Здесь указывается уменьшение и увеличение поступлений в размере дебиторской задолженности и обязательств, возникающих в результате коммерческих операций. На этом этапе отмечается информация, представленная в приложении PIT/WZR (о приложениях в ПИТ-28 далее будем говорить подробнее).

- Раздел I. Здесь указывается выручка после увеличения или уменьшения стоимости дебиторской задолженности или обязательств.

- Раздел J. Рассчитывается единовременная сумма, учитываемая по соответствующей ставке, после учета вычетов из доходов и налогов, уплаченных за рубежом. Здесь же показываются суммы вычетов, на которые податель имеет право из единовременной выплаты за предыдущие годы, а также обязательства, уменьшающие доход. Некоторые из льгот должны быть указаны в приложениях PIT-O или PIT-D, а затем включены в декларацию PIT-28.

- Раздел К. Здесь указывается основа расчета единовременной выплаты, т.е. выручка, уменьшенная на вышеуказанную величину. Сумма, уменьшенная на эти значения, будет являться основой для расчета стоимости единовременной выплаты.

- Раздел L. Здесь производятся математические расчеты, показывающие сумму единовременной выплаты/налога, подлежащую уплате или возврату. В этом разделе также указывают сумму единовременной выплаты, выплаченной с января по ноябрь.

- Раздел М. Это место для указания отчислений из единовременной выплаты, которые, в свою очередь, будут способствовать окончательному расчету подоходного налога в Разделе N.

- Раздел О. Здесь следует указать, пользовался ли податель налоговым кредитом.

- Раздел P. Здесь место для указания единовременной суммы, рассчитанной и показанной в отчетах о доходах за отдельные месяцы или кварталы после осуществления вычетов.

- Раздел Q. Раздел представляет собой не что иное, как предоставление значения единовременной суммы из регистра доходов за отдельные месяцы или кварталы (в зависимости от расчетного периода).

- Раздел R. Это новый раздел PIT 28, служащий для подтверждения стоимости доходов, полученных во время приостановки предпринимательской деятельности плательщиком единовременного налога.

- Раздел S. Сюда вносятся данные OPP, на которые податель желает перечислить 1,5% налога. Это не является обязательным.

- Раздел Т. Это место для размещения дополнительной информации о перечислении 1,5% налога общественно полезной организации вместе с заявлением о согласии на перечисление указанного выше.

- Раздел U. Здесь необходимо указать вид и количество приложений к PIT-28 28. Напомним, что приложения будут рассмотрены далее более подробно.

- Раздел V. Данный раздел является необязательным и содержит информацию о том, есть ли у налогоплательщика Карта многодетной семьи (KDR).

- Раздел X. Указывается банковский счет, на который можно вернуть переплату по налогам.

- Раздел Y. Это подпись налогоплательщика или представителя, действующего от его имени, подающего декларацию.

Разделы или поля, которые не касаются конкретной ситуации, остаются незаполненными.

Приложения к ПИТ-28 в Польше

Среди приложений могут использоваться следующие:

| Наименование приложения | Пояснение |

|---|---|

| PIT-28B | Показывает доходы от предпринимательской деятельности, осуществляемой в форме гражданского товарищества (спулки цивильной). |

| PIT/O | Указываются причитающиеся льготы. |

| PIT D | Льготы в связи с расходами на жилье. |

| PIT 2K | Предоставляется при первом возмещении процентов. Это декларация о сумме расходов, понесенных в связи с инвестициями в жилье. Это приложение к PIT D. |

| PIT WZR | Подается, если используется т.н. освобождение от безнадежных долгов. |

Очевидно, что для индивидуальных предпринимателей наиболее распространенным является приложение PIT/O.

Какие льготы можно вычесть в ПИТ-28?

При паушальном налоге доступны не все формы налоговых вычетов. Нельзя при PIT-28 использовать пособие на ребенка (кроме Ульги 4 Плюс), а также совместную подачу с супругом или родителем-одиночкой (исключением является ситуация, когда единственным источником дохода в PIT-28 являются средства от частной аренды).

Какие льготы доступны? Уже упоминалось, что это льгота на 4х и более детей, льгота для возвращающихся и ульга для работающих пенсионеров. Однако можно использовать при рычалт и следующие:

- Компенсация за интернет.

- Вычет почетных доноров крови.

- Ульга в случае пожертвований на такие цели, как общественно-полезные организации, противодействие последствиям пандемии COVID-19, религиозное богослужение и т. д.

- Ульга за термомодернизацию.

- Реабилитационная помощь (на приобретение медикаментов).

- Льготы в случае пожертвований образовательным учреждениям.

- Льготы по взносам в пенсию IKZE.

- Жилищная льгота, урегулированная в порядке приобретенного права.

Большинство из них требует заполнения приложения PIT/O. Эти случаи (наличие права на налоговый вычет) стоит уточнить заранее, так как нередко речь идет о значительных суммах.

Как и когда платить налог с PIT 28?

С 2024 года (при подаче за доходы 2023 года) произошли еще одни важные изменения, связанные с оплатой паушального налога:

- За декабрь года предшествующего, при ежемесячной оплате налога, заплатить необходимо до 20 января.

- За завершающий квартал отчетного года, при ежеквартальной выплате, налог так же должен быть оплачен до 20 января.

Напомним, что ранее это была более поздняя дата для оплаты рычалт. При этом период подачи ПИТ-28 не изменился – до 30 апреля.

Когда и как получить возврат налогов?

Вернуть средства можно через электронную налоговую, отправьте PIT-28 онлайн. Благодаря этому вычет можно получить быстрее на свой счет (указанный в самой декларации). Ужонд скарбовый вернет переплату в течение 45 дней. Время отсчитывается со дня подачи декларации.

Если подать декларацию на бумажном носителе, возврат переплаты произойдет в течение 3 месяцев с даты предоставления декларации PIT-28.

Частые вопросы

Подытожим. Декларация PIT-28 в Польше подается, если предприниматель выбрал паушальный налог, а также при доходах, полученных от аренды, субаренды, сдачи в наем и т.п. Подать декларацию необходимо с 15 февраля по 30 апреля. Предоставить отчетность можно на бумажном носителе или через интернет, в том числе с помощью Twoj e-PIT для ИП.